价格战将加速碳化硅在车载OBC的渗透

2024-04-11 09:11:20 来源:电子变压器与电感网 作者:丘水林 点击:11993

【哔哥哔特导读】虽然有着先天优势加持,但火热几年的碳化硅,实际渗透率依然不足20%!是什么原因导致碳化硅陷入“用了但又没完全用”的尴尬局面?

目前市面上主流的6.6kW车载充电机(OBC)成熟方案,一般采用两级架构,前级PFC主要负责功率因数校正,一般输出400V直流电,后级DC/DC电路从PFC母线取电,实现隔离和调压功能。由于近两年碳化硅器件速度的下降,越来越多车企开始率先在OBC解决方中采用碳化硅器件替换传统硅基器件。

OBC对碳化硅的需求量

谈到当前碳化硅市场在OBC的实际应用,合肥巨一动力有限公司研发总监徐晓泉表示,“目前的OBC方案中,因为电路拓扑比较多,仅FPC高频开关就要2颗碳化硅器件。”

浙江大学副教授王正仕则提到,在6.6kW主流平台OBC方案中,后级的DCDC变换器一般采用交错并联方案,其中快桥臂因为要求开关速度快,会用碳化硅器件替代传统硅基器件,此外部分企业的方案中,变压器的右侧采用IGBT与碳化硅合封,也会用到1颗。

假设前级PFC电路1颗、后级DCDC电路两个桥臂各需要1颗算,目前的主流OBC方案需要用到3颗碳化硅器件(最保守的估计),按照装机量950万套(2023年我国新能源汽车销量949.5万辆),未来每年OBC的碳化硅市场需求量将超过2850万颗。

碳化硅在OBC的应用现状 渗透率不超过20%

理想是丰满的,但现实总有些骨感。据王正仕教授预估,目前碳化硅市场在OBC的渗透率还不足20%。

相较于传统的硅基器件,碳化硅器件核心的优势突出。

1)碳化硅器件具有 3 倍于硅基器件的禁带宽度,能减少漏电并提高耐受温度;

2)碳化硅器件具有 10 倍于硅基器件击穿场强,能提高电流密度、工作频率、耐压容量并减低导通损耗,更适合高压应用。

3)碳化硅器件具有 2 倍于硅基器件的电子饱和漂移速度,工作频率可提高至兆赫兹以上。

4)碳化硅器件具有 3 倍于硅基器件的热导率,散热性能更好,能够支持高功率密度并降低散热要求,使得器件体积可缩小至硅基器件的1/10,更轻量化。

具体到新能源汽车的应用中,碳化硅相比硅基IGBT功率转换效率更高(ST测算为3.4%,小鹏测算为3-4%),电动汽车续航距离可延长5-10%;按照蔚来工程师提供的数据,ET7上的180kW永磁同步电机(主驱电机)采用了碳化硅(SiC)功率模块后,相比传统硅基模块(IGBT)电流提升30%,综合功率效率≧91.5%。

但碳化硅市场在OBC的实际应用过程中,上述优势却并没有完全发挥出来。

以车厂最关心的效率和体积为例,碳化硅市场在目前的OBC方案中,综合几位受访者的话看:

效率提升,据王正仕教授和徐晓泉介绍,采用碳化硅以后OBC的效率提升比例大约在0.5%-1%;

工作频率,目前业界OBC的工作频率仍集中在70kHz-240kHz,其中100kHz左右为主流;

工作温度,目前芯片厂商多沿用传统硅基器件的封装形式,芯片结温在175℃左右。

究其原因就在于目前的碳化硅OBC方案,大部分是以替换硅基器件方案为主。它的好处是可以沿用传统拓扑电路,在不用大改方案的前提下实现一定程度的效率提升和体积的减小,但碳化硅器件的性能潜力也难以更好地发挥出来。

不过,一个好的现象是,碳化硅市场在OBC的渗透率正在加速。据徐晓泉介绍,目前其新开发的OBC产品,碳化硅的渗透率已经超过80%。

产业资本齐聚 碳化硅价格下降成趋势

除了上述原因,阻碍碳化硅市场落地更为重要的原因是产能不足与良率不高,特斯拉甚至因此在2023年表示要削减碳化硅用量。根据市场预估,平均2辆特斯拉纯电动车就需要一片6寸SiC晶圆。以年产能100万辆Model 3/Y计,特斯拉一年需要超50万片6寸晶圆平均2辆特斯拉纯电动车就需要一片6寸SiC晶圆。以年产能100万辆Model 3/Y计,特斯拉一年需要超50万片6寸晶圆,按照当时的产能计算,可能全球的碳化硅晶圆都不够特斯拉一家消耗。

不过碳化硅市场应用的趋势越来越明显。截止到2023年,天科合达碳化硅衬底产品以6英寸导电型为主,年产能约29万片,相比去年同期翻倍。目前天科合达在北京大兴、江苏徐州、新疆石河子、深圳都有工厂布局,2023年6月天科合达与深圳市重大产业投资集团共同投建的广东省重点项目深圳重投天科“第三代半导体材料产业园”项目初步建成投产;8月天科合达江苏徐州二期项目开工建设,并在2023年12月28日封顶,预计2024年8月投产后会新增16万片/年的产能,徐州工厂最终实现年产能23万片。

另一碳化硅龙头企业天岳先进产能分布在济南、济宁、上海三地,2023年产能的增速得益于济南工厂产能从半绝缘转为导电型,以及上海临港工厂的产能爬坡,公司的主要产品也从半绝缘成功调整为导电型,满足功率半导体市场需求。按照2023年公司第三季度的营收增长趋势以及公司披露的信息估算,天岳先进到2023年底整体产能能够达到年产25万片的水平。而2022年同期天岳先进的产能大约是6.7万片/年,2023年产能爬坡进展较为顺利。

天岳先进还和英飞凌签署长期供货协议,英飞凌表示这次协议的供应量长期将会占到公司需求量的两位数份额。天科合达也签署了类似的供货协议。

从产业链角度看,也掀起了一股碳化硅扩产热潮。据不完全统计,从2023年至今年2月,国内合计共有36个SiC模块相关项目,已公开投资金额超过260亿元,合计年产能超3246万只。

其中国内碳化硅龙头企业之一天科合达累计投资金额超过100亿元,6&8英寸碳化硅衬底产能超过125万片。

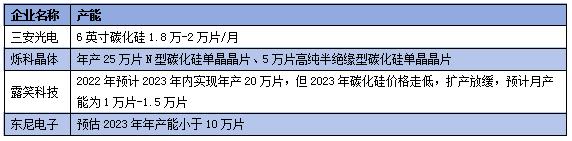

根据网上公开信息看,国内其他主要碳化硅厂商产能如下:

车厂价格战升级 加速碳化硅渗透

除了产业链企业的扩产助力解决产能瓶颈,终端企业也在加速碳化硅的“上车”。目前国内的比亚迪、长城、吉利等传统车厂,以及蔚小理等造车新势力,都在积极布局碳化硅车型,比亚迪、长城更是在碳化硅市场产业链上下游都有落子。

而日前刚刚发布的小米新车,同样搭配了碳化硅全系快充:全系配备峰值效率 99.6% 的碳化硅电控、碳化硅车载充电机、碳化硅压缩机。小米SU7 标准版,峰值电压 486V,采用全域碳化硅设计的“超级 400V 高压平台”,15 分钟充电350km。小米SU7 Max版,全域碳化硅“真 800V 高压平台”,峰值电压871V。

此外,开年后比亚迪就率先宣布降价,旗下两款车型最低售价为7.98万元,价格均下降了2万元,一天之内就有9家车企跟进,将持续了一年的价格战再度升级。

小米新车发布会后,雷军表示:“纯电汽车行业,除了特斯拉之外,我也不知道哪家还在赚钱。小米汽车SU7的定价既要让消费者觉得我们有诚意,同时其中的亏损也要我们能够扛得起。22.9万是我们原来的定价,顶配版原来的定价是35万,但后来(车企降价)把我们搞蒙了,所以我们决定诚意做到底,标准版定价就比Model 3低3万,Max版就定在了29.9万元。”

不断加重的成本压力,也将倒逼车厂寻求更加具有性价比的解决方案。

以电压为例,假设电压平台从400V提高至600V后,电压提高了50%,对应的电流只有以前的66.7%,损耗减少到以前的44.5%,意味着晶圆的尺寸可以减少至44.5%,同时还可将通态电阻的阻值提高,可使用更大阻值的碳化硅管,进一步降低系统成本。

作为OBC产品中体积占比最大的磁性元件,其缩小体积的原理也与此类似,不过将着手点换成工作频率。日前我们在走访企业的过程中也恰巧有幸看到了比亚迪混动车上的那颗升压电感样品,最新一代的升压电感相比于上一代,其体积已缩小了1/3,这也难怪这款产品短短一年时间价格就下降了将近一半。而这种惊人的产品迭代速度,或者说成本下降速度,在车厂成本管控的推动下,正快速蔓延至越来越多的元器件当中。

相比于传统方案,针对碳化硅市场特性重新设计电路拓扑方案后,OBC系统整体成本预计还要低10%左右。

结语

在价格战不断升级,成本压力不断增加的情况下,降本或将成为整机乃至整车厂进一步挖掘碳化硅器件性能潜力,加速碳化硅市场在新能源汽车的渗透速度的动力。到那时候,改改OBC产品设计方案,或许也就不是那么麻烦的事了,碳化硅也可以从当前“用了但又没完全用”的尴尬局面解脱出来。

下期《对话》栏目,我们将通过浙江大学、浙江工业大学、巨一动力、士兰微等知名院校、整机企业和磁性元件企业,共同探讨碳化硅市场落地的技术难题及磁性元件未来的改进方向,敬请关注。

本文为哔哥哔特资讯原创文章,未经允许和授权,不得转载,否则将严格追究法律责任;

英飞凌发布了2024财年财务报告,尽管面临全球半导体市场疲软,公司依然在汽车电子、AI服务器和碳化硅领域取得亮眼成绩;中国市场的营收再次获得显著增长。

Littelfuse公司今日宣布推出SMFA非对称系列表面贴装瞬态抑制二极管,这是市场上首款非对称瞬态抑制解决方案,专为保护碳化硅(SiC)MOSFET栅极免受过压事件影响而设计。

英飞凌科技股份公司宣布推出HybridPACK™ Drive G2 Fusion,为电动汽车领域的牵引逆变器确立了新的电源模块标准。

在电动汽车市场的激烈竞争中,碳化硅(SiC)器件正成为关键制胜因素。究竟谁能抢占SiC高地,成为这场角逐的最终赢家?

CISSOID日前宣布:公司已与南京航空航天大学自动化学院电气工程系达成深度战略合作协议,共同研发针对碳化硅(SiC)功率电子应用的全方位优化、匹配先进电机的电控系统。

扭亏为盈,营收翻倍!2024年上半年碳化硅渗透速度有多快?

第一时间获取电子制造行业新鲜资讯和深度商业分析,请在微信公众账号中搜索“哔哥哔特商务网”或者“big-bit”,或用手机扫描左方二维码,即可获得哔哥哔特每日精华内容推送和最优搜索体验,并参与活动!

发表评论